全球宏观分析之中心-外围理论:宏观经济分析模型如何为交易提供指引?

2022-05-02 11:47:52 来源:DailyFX 作者:

摘要:尽管全球化大体上被认为对经济具有积极影响,为交易员、投资者和资金经理人提供了更多的选择,但也使得全球宏观分析成为交易者们需要学习的知识;本文从何为全球宏观分析入手,讨论了为何系统性风险如此重要,介绍了Dimitri Zabelin的“中心-外围”理论,并向投资者介绍了如何将全球宏观分析融入自己的交易中。

今日之世界较以往联系更加紧密。尽管这可能导致正面和负面的结果,在很长一段时间内,随着全球化共生优势的显现,全球化大体上被认为对经济具有积极影响,使得越来越多人从贫穷中解脱出来,并将教育和卫生保健带入曾经无法享受这种类型福利的地区。就发达地区而言,全球化为其提供了增长潜力,使得发达经济体从已经实现的工业化向服务业进一步发展;与此同时,新兴市场为经济增长而努力,以期实现工业化。

全球化也为交易员、投资者和资金经理人提供了更多的选择,这是因为他们现在可以接触到一系列额外的增长机会。但是,用一种系统性方法在全球市场上进行交易是不正确的,因为投资者可能无法分辨不同地区和社会的细微差别,而正是这些细微差别使得每个地区拥有自己的独特之处。尤其对于交易和分析的新手而言,这就是全球宏观投资前景判断的难点所在。

什么是全球宏观分析?

全球宏观分析是一种专注于全球宏观经济的投资或分析方法。该方法通常延伸至全球经济的较小部分,专注于研究地区性国家间关系、以及这些国家如何彼此影响。该方法的一个很好的例子是加拿大、墨西哥和美国之间的关系,笔者将会在本章给出分析的细节。

全球宏观分析通常关注关键经济地区的宏观经济表现,以便为修改策略、设立预期提供指引。这里所说的宏观经济表现包括基本面上的数据,例如GDP和CPI,又或者是当地央行所推行的利率政策。但是,通过了解政治背景和这些经济体的未来潜在转变,投资者可以了解政策参数,以便对该经济体以及其他相关经济体的未来变化做出预测。

全球宏观策略最具吸引力的部分之一,是其集中在系统性风险的事实,这意味着这些风险相当难以避免,可能以这样或那样的方式为大部分交易策略造成一定的影响。关注这些风险与回报(特别是风险的部分),可能帮助投资者或分析师对各自关注的市场形成一种更加全面的印象。

什么是全球宏观交易?

正如著名资金管理公司Doubleline所描述的那样,“宏观”具有无所不至的特点,并且可以对经济的方方面面产生影响。

这是一种极度灵活的策略,为交易者、分析师和投资者的一系列选择敞开大门。与之相对的是财经事件,而这是全球宏观策略中更加困难的任务(通常存在于市场领域),考虑到经济事件每天24小时随时可能发生,而不仅仅发生在投资者各自市场的工作时间。鉴于墨西哥利率决议可能对挪威造成影响,投资者就更有理由关注财经日历。墨西哥与挪威经济之间的联系是大宗商品,因为两国都拥有大量石油开采业务。

全球宏观交易通常关注大的资产类别(例如股指期货)、大宗商品、外汇,甚至在某些情况下部分个股也会受到关注。

全球宏观分析:为何系统性风险如此重要?

你是否曾经基于一种理性分析买入某只股票,但随后的几天中却显示出与你的分析方向相反的走势?股票在买入后不但没有上涨,反而还下跌?

尽管这一结果可能由很多理由导致,重要的事实仅仅是:环境很重要。如果某经济体中的股票出现迅速抛售,即使是最强的公司也不能毫发无损。2020年2月和3月初的情形就是很好的例证,疫情导致的大流行已经被市场计价。即使股价飙升的那些个股如亚马逊、特斯拉和苹果也都遭受了猛烈的打击,这三只个股在一个月内均下跌超过20%。当时,苹果公司的财报收益前景已经不重要了,特斯拉卖出多少辆汽车也不重要了。唯一重要的是,全球股市暴跌,将股价飙升的那些个股也拉下神坛。

这就是所谓的系统性风险。系统性风险是影响整个市场范围的风险,它对单个投资均产生无差别影响,并且在某些时候,甚至可能取代某个个股的自身细节对其股价的影响。因此,苹果的盈利前景在当时得到改善、新的 iPhone型号即将上市,或许产品线上还有仍未公布的新品种产品?但那又如何呢?市场的暴跌使得这些积极细节均无法助苹果股价走高了。

这就是为何投资者应当关注系统性风险——因为股市不会永远上涨的。

如何将全球宏观分析融入你自己的交易中?

如果你是外汇市场交易者,那你可能已经在全球宏观分析中选择了自己倾向的地区市场,在这种倾向中,通常央行利率决议是其中重要的部分。但是“全球”的部分才是最有趣的部分,这些额外的机会可以使得投资者更精确的控制自己的投资组合。

地区关系对全球经济具有极度重要的意义,回到我们的“系统性风险”的例子,与此类似的因素也在此发生。把墨西哥作为例子,根据IMF2019年的估计,墨西哥是世界第十五大经济体,并且是经济增长的发动机。但是,它的经济也高度依赖其北美邻国美国,因为美国与其需求类似,使得美国允许墨西哥流入投资性资本,并出口原材料和产成品。

因此,如果美国陷入衰退(不论什么理由),墨西哥不可能毫发无损。事实上,墨西哥可能受到比美国更为严重的打击,因其依赖的贸易货币可能无法继续推动投资资本进入墨西哥经济中。

这种关系存在于全球各地,而这就是“中心-外围”理论的作用所在。

全球宏观分析:什么是“中心-外围”理论?

Dimitri Zabelin是这样解释他的“中心-外围”理论的:

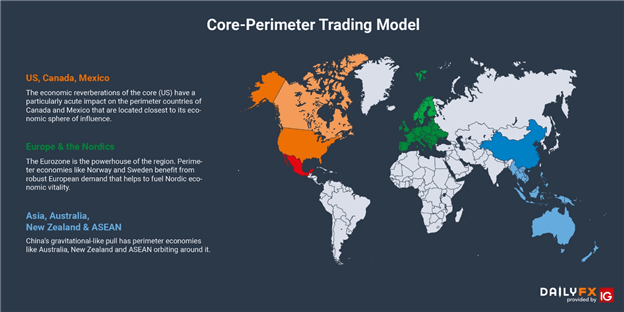

全球经济中有三个经济“发动机”,它们是主要驱动全球经济的动力:美国、中国和欧盟。围绕这三个增长强劲的经济体的其他经济体称为外围经济体,这些经济体强势依赖三个中心经济体的表现。这些周围经济体通常是出口导向型的,比中心经济体在全球商业循环的变化以及标的市场情绪方面具有更大的震荡频率和幅度。

外围经济体的资产通常具有高收益率,对投资者面对的额外风险提供更加慷慨的回报。在市场通常对全球增长前景乐观的环境下,将回报置于安全性之前的交易者通常选择相对更加“危险”的资产(即对周期更为敏感的资产)。这随后反映在资本流出出口导向型经济体之上,即从中心经济体流入外围经济体。

然而,在市场低迷的背景下,投资者的愿望是保全资本(或者至少将损失降至最低),而不是收益最大化。在此情形下,投资者通常会转向收益率较低但风险较小的资产。这一点可能反映在资本从外围经济体流出、并流入中心经济体中。在条件改善前,资本会停留在中心经济体中。

“中心-外围”经济体理论将帮助交易者了解中心经济体与其外围经济体之间的宏观基本面互动,为如何交易这些关系中的资产提供宝贵的见解。

本文标签:

中心外围理论